Δείτε όλες τις τελευταίες Ειδήσεις από την Ελλάδα και τον Κόσμο, τη στιγμή που συμβαίνουν, στο reporter.gr

Πιο συγκεκριμένα, αναφέρει πως η Ελλάδα με την επιστροφή της στις αγορές άντλησε 2,5 δισ.ευρώ από την έκδοση πενταετούς ομολόγου που ωριμάζει το 2024. Πρόκειται για την πρώτη έκδοση ομολόγων από την ελληνική κυβέρνηση μετά την ολοκλήρωση του τρίτου προγράμματος προσαρμογής τον Αύγουστο του 2018 και την πρώτη έκδοση ομολόγου εκτός προγράμματος διάσωσης μετά από σχεδόν μια δεκαετία εξάρτησης από τη χρηματοδότηση της ΕΕ και του ΔΝΤ.

Όπως χαρακτηριστικά επεξηγεί ο οίκος, η έξοδος στις διεθνείς κεφαλαιαγορές κρίνεται θετική καθώς αντανακλά τη βελτίωση της επενδυτικής εμπιστοσύνης και ανοίγει τον δρόμο ώστε η Ελλάδα να επιστρέψει πλήρως στη χρηματοδότηση από την αγορά.

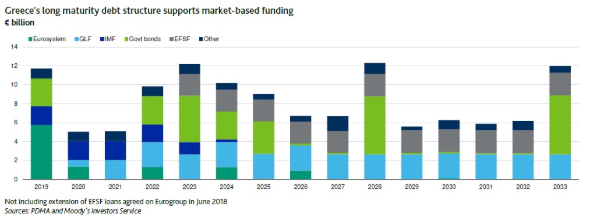

Εκτιμά, μάλιστα, η Moody’s, πως με τη στήριξη ενός σημαντικού κεφαλαιακού «μαξιλαριού» ύψους περίπου 26,5 δισ. ευρώ (13,8% του ΑΕΠ) και την ισχυρή στήριξη των πιστωτών της ευρωζώνης όπως φάνηκε από τα μεσοπρόθεσμα μέτρα ελάφρυνσης του χρέους που συμφωνήθηκαν τον Ιούνιο του 2018, η Ελλάδα θα συνεχίσει να χρηματοδοτείται αποκλειστικά από τις κεφαλαιαγορές. Φέτος, ο ΟΔΔΗΧ σχεδιάζει την έκδοση ομολόγων ύψους έως 7 δισ. ευρώ –στην οποία η πρόσφατη έκδοση συνέβαλε σχεδόν 36%.

Ενώ το κόστος του ομολόγου είναι πολύ υψηλότερο από αυτό που πληρώνει η Ελλάδα επί των δανείων που έλαβε από τον EFSF και τον ΕSM, ωστόσο ο χρόνος της έκδοσης ήταν καλός, η ζήτηση σημαντική και η απόδοση του 3,6% εύκολα διαχειρίσιμη για την Ελλάδα, σημειώνει η Moody’s. Η προηγούμενη έκδοση 5ετών ομολόγων του Ιουλίου του 2017 είχε επιτόκιο 4,625%. Το επιτόκιο του 3,6% αυτής της έκδοσης αντανακλά ένα πιο σταθερό εγχώριο πολιτικό περιβάλλον και τις λιγότερο δύσκολες συνθήκες της αγοράς, δεδομένου ότι η κυβέρνηση πήρε ψήφο εμπιστοσύνης στη Βουλή στις 16 Ιανουαρίου και πέρασε τη Συμφωνία των Πρεσπών.