Δείτε όλες τις τελευταίες Ειδήσεις από την Ελλάδα και τον Κόσμο, τη στιγμή που συμβαίνουν, στο reporter.gr

Προκειμένου να αντιμετωπίσει τις αυξανόμενες αδυναμίες της ακολουθούμενης νομισματικής πολιτικής και τη φθίνουσα πορεία των συναλλαγματικών διαθεσίμων της κεντρικής τράπεζας (TCMB), ο πρόεδρος της Τουρκίας, τον Νοέμβριο 2020, απομάκρυνε τόσο τον επικεφαλής της κεντρικής τράπεζας, όσο και τον υπουργό Οικονομικών, με τη διαβεβαίωση ότι οι αντικαταστάτες τους θα ακολουθήσουν μια πολιτική περισσότερο φιλική προς τους συμμετέχοντες στις αγορές, σύμφωνα με την Alpha Bank. Ο νέος επικεφαλής της TCMB, προκειμένου να συγκρατήσει την έντονη εξασθένιση της τουρκικής λίρας, η οποία είχε ξεκινήσει από τις αρχές του 2020 και να αντιμετωπίσει την άνοδο του πληθωρισμού, εν μέσω των αυξανόμενων τιμών των τροφίμων, προέβη στην αύξηση του βασικού επιτοκίου (1 week repo) κατά 8,75 ποσοστιαίες μονάδες, από τον Νοέμβριο 2020 μέχρι σήμερα. Η τουρκική οικονομία, παρά το δυσμενές οικονομικό περιβάλλον που προκάλεσε η πανδημική κρίση, ήταν από τις λίγες οικονομίες διεθνώς που κατόρθωσε να επιτύχει, το 2020, θετικό ρυθμό μεταβολής του ακαθάριστου εγχώριου προϊόντος (ΑΕΠ), ξεπερνώντας όλες τις αναδυόμενες οικονομίες αλλά και τις οικονομίες των χωρών της ομάδας G20, πλην της Κίνας. Συγκεκριμένα, το ΑΕΠ της Τουρκίας ενισχύθηκε κατά 1,8%, το 2020, έναντι 0,9%, το 2019, ενώ ο ρυθμός μεγέθυνσης, στο τέταρτο τρίμηνο, αυξήθηκε, σε ετήσια βάση, κατά 5,9%.

Στον απόηχο της αιφνίδιας απομάκρυνσης του επικεφαλής της κεντρικής τράπεζας

Η τουρκική οικονομία, έχοντας επιδείξει σημεία ανθεκτικότητας στην πανδημική κρίση, οδήγησε αρκετούς διεθνείς οργανισμούς (ΔΝΤ, ΟΟΣΑ, Παγκόσμια Τράπεζα) να αναθεωρήσουν επί τα βελτίω τις προβλέψεις τους για το 2021. Ωστόσο, η απρόσμενη απομάκρυνση, στις 20 Μαρτίου, του διοικητή της TCMB, σε διάστημα μόλις τεσσάρων μηνών από την τοποθέτησή του, μία ημέρα μετά την απόφαση αύξησης κατά 2 ποσοστιαίες μονάδες του βασικού επιτοκίου της TCMB στο 19% (Γράφημα 7), προκάλεσε την έντονη ανησυχία των συμμετεχόντων στις αγορές. Η αιτία αυτής της ανησυχίας εστιάζεται στο γεγονός ότι ο αντικαταστάτης του διοικητή της κεντρικής τράπεζας θεωρείται υπέρμαχος των χαμηλών επιτοκίων και, ως εκ τούτου, δεν μπορεί να αποκλειστεί το ενδεχόμενο η οικονομική δραστηριότητα να οδηγηθεί σε νέα φάση διαταραχής, δεδομένου του υψηλού πληθωρισμού στη χώρα (Φεβρουάριος 2021: 15,6%). Άλλωστε, ο νέος διοικητής της κεντρικής τράπεζας συμμερίζεται την ανορθόδοξη οικονομική προσέγγιση του προέδρου της Τουρκίας ότι τα υψηλά επιτόκια δεν μειώνουν τον πληθωρισμό (Erdonomics).

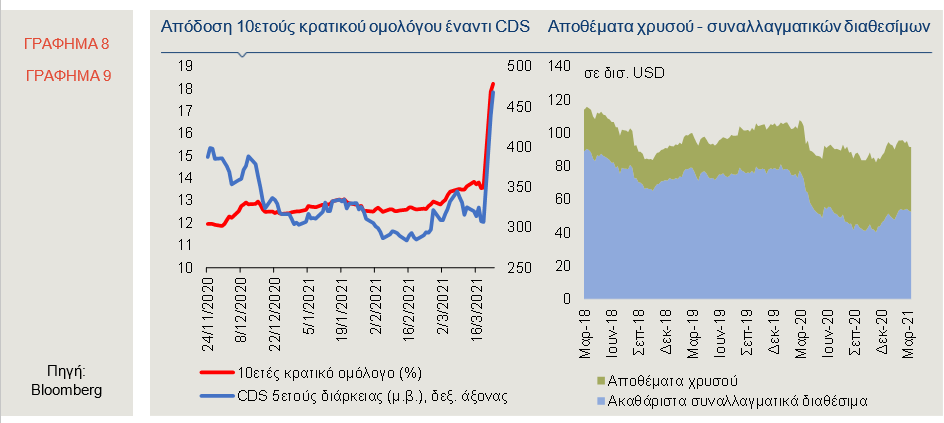

Η αιφνίδια απομάκρυνση του επικεφαλής της κεντρικής τράπεζας προκάλεσε, την επομένη ημέρα, την αναγκαστική διακοπή των συναλλαγών, για δύο φορές, στο χρηματιστήριο της Κωνσταντινούπολης, εξαιτίας του εύρους των ρευστοποιήσεων (οι μεγαλύτερες των τελευταίων 20 ετών), οδήγησε το 5ετές CDS (ασφάλιστρο έναντι κινδύνου χρεοκοπίας) σε ιστορικά υψηλό (Γράφημα 8), ενώ υπήρξε απότομη πτώση των

ομολογιακών τιμών και εξασθένιση της τουρκικής λίρας. Η τελευταία, την πρώτη ημέρα διαπραγμάτευσης, μετά την τοποθέτηση του νέου διοικητή της TCMB, απώλεσε 13,3% της αξίας της, έναντι του δολαρίου ΗΠΑ, ενώ απείχε μόλις 1,2% από το ιστορικά χαμηλό που είχε καταγράψει τον περασμένο Νοέμβριο.

Το στίγμα της νομισματικής πολιτικής που θα ακολουθήσει ο νέος διοικητής εκτιμάται από τους συμμετέχοντες στις αγορές ότι θα προσδιοριστεί από την απόφαση που θα λάβει για τα επιτόκια η Επιτροπή Νομισματικής Πολιτικής της TCMB, στις 15 Απριλίου. Ωστόσο, θα πρέπει να επισημανθεί ότι οι πολιτικές πιέσεις και η περιορισμένη ανεξαρτησία της κεντρικής τράπεζας αυξάνουν την πιθανότητα εκδήλωσης μιας συναλλαγματικής διαταραχής, η οποία μπορεί να προκαλέσει μια ευρύτερη οικονομική προσαρμογή στο εσωτερικό και, ταυτόχρονα, να ενισχύσει το συστημικό κίνδυνο στις αναδυόμενες οικονομίες γενικότερα.

Τα συναλλαγματικά διαθέσιμα και η «Αχίλλειος πτέρνα» του ισοζυγίου πληρωμών

Τα συναλλαγματικά διαθέσιμα της Τουρκίας έχουν εισέλθει σε καθοδική πορεία, τα τελευταία έτη, καθώς αναλώθηκαν σε ανεπιτυχείς προσπάθειες ανάσχεσης της πτώσης του νομίσματος στην αγορά συναλλάγματος από την κεντρική τράπεζα, το 2020. Από τις αρχές, ωστόσο, του έτους η TCMB έχει προβεί σε μια σειρά μέτρων για την αύξηση των ακαθάριστων συναλλαγματικών της διαθεσίμων, μέσω της αύξησης των ορίων των συμφωνιών ανταλλαγής νομισμάτων (currency swap) στα 16 δισ. δολάρια ΗΠΑ, με την κεντρική τράπεζα του Κατάρ και της Κίνας αλλά και της αύξησης των υποχρεωτικών αποθεματικών των τραπεζών προς αυτήν (45 δισ. δολάρια ΗΠΑ, 12.03.2021). Ως αποτέλεσμα, τα ακαθάριστα συναλλαγματικά διαθέσιμα (εξαιρουμένου του χρυσού) ανέρχονται στα 52,7 δισ. δολάρια ΗΠΑ (12.03.2021), ήτοι αυξημένα άνω του 5% (Γράφημα 9). Επισημαίνεται ότι η εξάρτηση από τη συμφωνία ανταλλαγής νομισμάτων με την κεντρική τράπεζα του Κατάρ έχει τριπλασιαστεί, από το 2018, από τα 5 δισ. δολάρια ΗΠΑ, σε 15 δισ. δολάρια. Η συμφωνία ανταλλαγής νομισμάτων μεταξύ δύο κεντρικών τραπεζών έχει ως στόχο τη βελτίωση των συνθηκών ρευστότητας και την παροχή χρηματοδότησης σε ξένο νόμισμα, σε εγχώριες τράπεζες, σε περιόδους επικράτησης υψηλής μεταβλητότητας στις χρηματοπιστωτικές αγορές. Επιπρόσθετα, η Τουρκία διατηρεί σημαντικά αποθέματα χρυσού (Δ’ τρίμηνο 2020: 544 τόνοι), των οποίων η αύξηση έχει συμβάλει ώστε η αξία του χρυσού (39 δισ. δολάρια ΗΠΑ, 12.03.2021) να υπολείπεται κατά 13,7 δισ. δολάρια των συναλλαγματικών της διαθεσίμων. Τα συναλλαγματικά διαθέσιμα που κατέχει σήμερα η TCMB δεν μπορούν να χαρακτηριστούν επαρκή, αν απαιτηθεί να μην ανανεωθούν οι συμφωνίες ανταλλαγής νομισμάτων και γίνει επιτακτική ανάγκη η αποπληρωμή των βραχυπρόθεσμων δανειακών υποχρεώσεων. Ως εκ τούτου, η επιβολή ορίων στα swaps και ελέγχων στην κίνηση κεφαλαίων (capital controls) αποτελούν ανά πάσα χρονική στιγμή ενδεχόμενα μέτρα προς υιοθέτηση. Επισημαίνεται ότι, όσο χαμηλότερα διαμορφώνονται τα συναλλαγματικά διαθέσιμα, τόσο αυξάνεται η πιθανότητα εκδήλωσης μιας σοβαρής συναλλαγματικής κρίσης, η οποία ενδεχομένως να προκαλέσει διαταραχές στην οικονομική δραστηριότητα και να επιδεινώσει τη δημοσιονομική εικόνα της χώρας.

Η αποδυνάμωση της τουρκικής λίρας και οι διαρθρωτικές αδυναμίες της οικονομίας

Η οικονομική μεγέθυνση, στη διετία 2019-2020, βασίστηκε, κατά κύριο, λόγο στην ενίσχυση της χρηματοδότησης του ιδιωτικού τομέα. Οι κρατικές τράπεζες, με πολιτική παρότρυνση, ξεκίνησαν, από το δεύτερο εξάμηνο του 2019, την παροχή πιστώσεων για να αντιμετωπίσουν την οικονομική ύφεση που είχε προκαλέσει η συναλλαγματική κρίση του 2018. Ωστόσο, η πιστωτική επέκταση συνεχίστηκε σε υψηλό βαθμό και το 2020, λόγω των μέτρων στήριξης της εγχώριας ζήτησης από την πανδημική κρίση.

Παρότι η τουριστική βιομηχανία επωφελήθηκε από την ανταγωνιστική ισοτιμία, το 2019, συμβάλλοντας στη δημιουργία πλεονάσματος στο ισοζύγιο τρεχουσών συναλλαγών, η εξέλιξη αυτή δεν επαναλήφθηκε το 2020 και δεν αναμένεται να επαναληφθεί ούτε και το 2021, εξαιτίας του αντίκτυπου της πανδημίας στην τουριστική βιομηχανία. Σε πρώτη ανάγνωση, μια υποτίμηση του εθνικού νομίσματος προκαλεί αύξηση του κόστους των εισαγωγών και ενισχύει την ανταγωνιστικότητα των εξαγωγών, αλλά στην περίπτωση της τουρκικής οικονομίας το σχετικά μεγάλο μέγεθός της απαιτεί την ύπαρξη σημαντικών κεφαλαίων σε συνεχή βάση. Τα κεφάλαια αυτά μπορούν να προέλθουν από το εσωτερικό (μέσω αποταμιεύσεων) ή από το εξωτερικό (Άμεσες Ξένες Επενδύσεις-FDI). Ωστόσο, ο χαμηλός ρυθμός αποταμίευσης στην Τουρκία δημιουργεί σημαντικές ανισορροπίες και εξάρτηση από τις ξένες πηγές κεφαλαίου.

Στο τέλος του 2019, το εξωτερικό χρέος της Τουρκίας ανερχόταν στο 56% του ΑΕΠ. Κατά συνέπεια, η υποτίμηση της τουρκικής λίρας επιβαρύνει το χρέος των επιχειρήσεων. Σύμφωνα με την TCMB, τον Ιανουάριο του 2021, το βραχυπρόθεσμο χρέος διαμορφωνόταν σε 140,3 δισ. δολάρια ΗΠΑ, εκ των οποίων τα 57 δισ. δολάρια αφορούσαν μη χρηματοπιστωτικές εταιρείες. Η υποτίμηση αυξάνει το χρέος του μη χρηματοοικονομικού τομέα, δεδομένου ότι το μεγαλύτερο μέρος των εσόδων αυτού είναι σε τουρκική λίρα. Αυτή είναι μια πρόκληση που ασκεί καθοδικές πιέσεις στην οικονομία και αυξάνει τις πιθανότητες για τη δημιουργία μη εξυπηρετούμενων δανείων.

Επιπρόσθετα, οι ακαμψίες που καταγράφονται στην αγορά εργασίας λειτουργούν ανασταλτικά στη δημιουργία νέων θέσεων απασχόλησης, ενώ η χαμηλή παραγωγικότητα που σημειώνεται σε ορισμένους τομείς της οικονομίας συντηρεί τον υψηλό πληθωρισμό. Επιπλέον, δεν θα πρέπει να λησμονούμε ότι τα αυξημένα επίπεδα γεωπολιτικού κινδύνου σε διάφορα μέτωπα -η σχέση με τις ΗΠΑ και την ΕΕ, οι εντάσεις στην Ανατολική Μεσόγειο- θα μπορούσαν, ανά πάσα στιγμή, να αποτελέσουν επιταχυντές μιας νέας οικονομικής κρίσης.

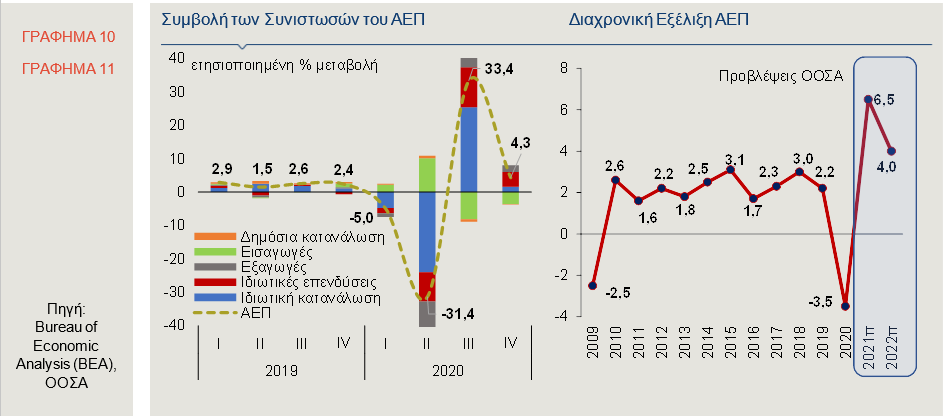

Σύμφωνα με την τρίτη εκτίμηση του Bureau of Economic Analysis, στο τέταρτο τρίμηνο του 2020, ο ετησιοποιημένος ρυθμός μεταβολής του πραγματικού ΑΕΠ ήταν θετικός, της τάξης του 4,3%, έναντι αύξησης κατά 33,4%, το τρίτο τρίμηνο και μείωσης κατά 31,4% και 5%, το δεύτερο και το πρώτο τρίμηνο του έτους, αντίστοιχα (Γράφημα 10). Η αύξηση του ΑΕΠ, το τέταρτο τρίμηνο, η οποία αναθεωρήθηκε ανοδικά κατά 0,2 της ποσοστιαίας μονάδας, σε σύγκριση με τη δεύτερη εκτίμηση, αντανακλά αφενός τη συνέχιση, για δεύτερο διαδοχικό τρίμηνο, της ανάκαμψης της οικονομικής δραστηριότητας, έπειτα από την άνευ προηγουμένου μείωση του ΑΕΠ, το δεύτερο τρίμηνο και αφετέρου την επιβάρυνση που εξακολουθεί να υφίσταται η οικονομία των ΗΠΑ από την πανδημική κρίση, καθώς, κατά τη διάρκεια του τριμήνου, εφαρμόστηκαν περιοριστικά μέτρα σε διάφορες περιοχές της επικράτειας.

Όσον αφορά στις επιμέρους συνιστώσες του ΑΕΠ, σημειώνονται τα ακόλουθα:

Πρώτον, η ιδιωτική κατανάλωση, η οποία συνιστά περί το 70% του ΑΕΠ και αποτέλεσε το βασικότερο πυλώνα του αναπτυξιακού προτύπου των ΗΠΑ πριν από το ξέσπασμα της πανδημικής κρίσης, αυξήθηκε κατά 2,3%, το τέταρτο τρίμηνο του 2020, έναντι αύξησης κατά 41%, το τρίτο τρίμηνο του έτους, με αποτέλεσμα η συμβολή της στη μεταβολή του ΑΕΠ να είναι θετική, της τάξης της 1,58 ποσοστιαίας μονάδας, έναντι θετικής συνεισφοράς κατά 25,44 ποσοστιαίες μονάδες, στο προηγούμενο τρίμηνο. Καθοριστικός

παράγοντας που συνέβαλε στην ανάκαμψη της ιδιωτικής κατανάλωσης, το δεύτερο εξάμηνο του έτους, ήταν η σημαντική αποκλιμάκωση του ποσοστού της ανεργίας, η οποία είχε ως αποτέλεσμα την πραγματοποίηση καταναλωτικών δαπανών που είχαν ανασταλεί το δεύτερο τρίμηνο και, κατά συνέπεια, την αύξηση της ζήτησης. Σημειώνεται ότι, το τέταρτο τρίμηνο του 2020, το μέσο ποσοστό της ανεργίας υποχώρησε στο 6,8% (εποχικά προσαρμοσμένα στοιχεία), έναντι 8,8%, 13% και 3,8%, το τρίτο, το δεύτερο και το πρώτο τρίμηνο του 2020, αντίστοιχα.

Δεύτερον, η δημόσια κατανάλωση, η οποία μειώθηκε κατά 0,8%, συνέβαλε αρνητικά στη μεταβολή του ΑΕΠ, το τέταρτο τρίμηνο του 2020, κατά 0,14 της ποσοστιαίας μονάδας, έναντι αρνητικής συνεισφοράς κατά 0,75 της ποσοστιαίας μονάδας, στο προηγούμενο τρίμηνο, όταν είχε μειωθεί κατά 4,8%. Σημειώνεται ότι, στα τέλη Μαρτίου 2020, εγκρίθηκε δημοσιονομικό πακέτο ύψους 2,2 τρισ. δολαρίων, το μεγαλύτερο στην αμερικανική ιστορία, προκειμένου να στηριχτούν οι επιχειρήσεις και τα νοικοκυριά, ενώ, τον Δεκέμβριο 2020 και τον Μάρτιο 2021, υπήρξε περαιτέρω δημοσιονομική στήριξη, ύψους 900 δισ. δολαρίων και 1,9 τρισ. δολαρίων, αντίστοιχα.

Τρίτον, οι καθαρές εξαγωγές συνέβαλαν αρνητικά, κατά 1,53 ποσοστιαία μονάδα, στην οικονομική δραστηριότητα του τετάρτου τριμήνου του 2020, έναντι αρνητικής συμβολής κατά 3,21 ποσοστιαίες μονάδες, το τρίτο τρίμηνο του έτους. Αναλυτικότερα, ο ρυθμός αύξησης των εισαγωγών αγαθών και υπηρεσιών διαμορφώθηκε σε 29,8% (τρίτο τρίμηνο του 2020: 93,1%), ενώ ο ρυθμός αύξησης των εξαγωγών διαμορφώθηκε σε 22,3% (τρίτο τρίμηνο του 2020: 59,6%). Σημειώνεται η σημαντική αύξηση στις εισαγωγές (31%) και στις εξαγωγές (31,1%) των αγαθών, ως απόρροια της ενίσχυσης του διεθνούς εμπορίου.

Τέταρτον, θετική ήταν η συμβολή των ιδιωτικών επενδύσεων στη μεταβολή του ΑΕΠ (4,41 ποσοστιαίες μονάδες), για δεύτερο διαδοχικό τρίμηνο, καθώς αυξήθηκαν κατά 27,8%, το τέταρτο τρίμηνο του 2020, έναντι αύξησης κατά 86,3%, το τρίτο τρίμηνο του έτους. Στη σημαντική αυτή αύξηση των ιδιωτικών επενδύσεων συνέβαλαν τα αποθέματα των επιχειρήσεων (1,37 ποσοστιαία μονάδα), καθώς και η άνοδος των επενδύσεων εκτός κατοικιών κατά 13,1% (1,65 ποσοστιαία μονάδα) και των επενδύσεων σε κατοικίες κατά 36,6% (1,39 ποσοστιαία μονάδα). Οι επενδύσεις σε κατοικίες αυξήθηκαν σημαντικά, για δεύτερο διαδοχικό τρίμηνο, μετά την έντονη μείωση του δευτέρου τριμήνου, συνεπικουρούμενες από τη συνεχιζόμενη πτώση των επιτοκίων των στεγαστικών δανείων.

Όσον αφορά στο σύνολο του 2020, το ΑΕΠ συρρικνώθηκε κατά 3,5%, μετά από μια δεκαετία οικονομικής μεγέθυνσης. Αξίζει να επισημανθεί ότι, το 2009, στον απόηχο της χρηματοοικονομικής κρίσης, το ΑΕΠ στις ΗΠΑ είχε μειωθεί κατά 2,5% (Γράφημα 11). Για το 2021, η διατήρηση της ιδιαίτερα επεκτατικής νομισματικής

και δημοσιονομικής πολιτικής, σε συνδυασμό με τον περιορισμό της εξάπλωσης του κορωνοϊού και τον εμβολιασμό του πληθυσμού, προσδοκάται να τονώσουν την οικονομική δραστηριότητα. Ο Οργανισμός Οικονομικής Συνεργασίας και Ανάπτυξης (ΟΟΣΑ), σε πρόσφατη έκθεσή του, προβλέπει αύξηση του ΑΕΠ κατά 6,5%, το 2021 και κατά 4%, το 2022 (Economic Outlook Interim Report, March 2021). Σημειώνεται ότι, σε σύγκριση με τις προβλέψεις του Δεκεμβρίου 2020, οι προβλέψεις για το ΑΕΠ του 2021 έχουν αναθεωρηθεί ανοδικά κατά 3,3 ποσοστιαίες μονάδες, καθώς, σύμφωνα με τον ΟΟΣΑ, το νέο δημοσιονομικό πακέτο ύψους 1,9 τρισ. δολαρίων αναμένεται να ενισχύσει σημαντικά την οικονομική δραστηριότητα.

Πληθωρισμός

Σύμφωνα με την τελική μέτρηση της Eurostat, ο πληθωρισμός στη Ζώνη του Ευρώ (ΖτΕ) διατηρήθηκε, τον Φεβρουάριο, στο 0,9%, σε ετήσια βάση (Γράφημα 12). Ο δομικός πληθωρισμός (ΕνΔΤΚ εξαιρουμένων των τιμών της ενέργειας, καθώς και των τροφίμων, των ποτών και του καπνού) υποχώρησε, τον Φεβρουάριο, στο 1,1%, από 1,4%, τον Ιανουάριο, όταν και κατέγραψε τη μεγαλύτερη ετήσια άνοδο από τον Οκτώβριο 2015.

Η διαμόρφωση του πληθωρισμού στο 0,9%, τον Φεβρουάριο, αποδίδεται στην άνοδο, σε ετήσια βάση, των τιμών της κατηγορίας τρόφιμα-ποτά-καπνός κατά 1,3%, των τιμών των βιομηχανικών αγαθών εκτός ενέργειας κατά 1%, καθώς και στην αύξηση των τιμών των υπηρεσιών κατά 1,2% (Γράφημα 13). Αντίθετα, αποπληθωριστική επίδραση στον εναρμονισμένο δείκτη τιμών καταναλωτή είχαν οι τιμές της ενέργειας, καθώς μειώθηκαν κατά 1,7%, σε ετήσια βάση, ως απόρροια των χαμηλότερων τιμών του πετρελαίου, σε σύγκριση με το αντίστοιχο περυσινό διάστημα.

Οι υψηλότερες μετρήσεις του πληθωρισμού, σε ετήσια βάση, καταγράφηκαν στην Ολλανδία (1,9%) και στην Γερμανία (1,6%), ενώ οι χαμηλότερες στην Ελλάδα (-1,9%) και στην Σλοβενία (-1,1%). Όσον αφορά στις υπόλοιπες μεγάλες οικονομίες της ΖτΕ, ο πληθωρισμός στην Γαλλία διαμορφώθηκε στο 0,8%, στην Ιταλία στο 1%, ενώ στην Ισπανία επέστρεψε σε αρνητικό έδαφος, καθώς υποχώρησε στο -0,1%. Σημειώνεται ότι σε επτά κράτη καταγράφηκε αρνητικός πληθωρισμός, έναντι πέντε τον προηγούμενο μήνα.

Υπενθυμίζεται ότι, το 2020, ο πληθωρισμός υποχώρησε στο 0,3%, από 1,2%, το 2019, απέχοντας σημαντικά από το στόχο της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) για διατήρηση του ετήσιου πληθωρισμού κάτω αλλά πλησίον του 2%, μεσοπρόθεσμα, στη ΖτΕ. Από το ξέσπασμα της πανδημικής κρίσης, ο πληθωρισμός υποχώρησε σημαντικά, ενώ, το διάστημα Αυγούστου-Δεκεμβρίου 2020, παρέμεινε σε αρνητικό έδαφος. Η υποχώρηση του πληθωρισμού, το 2020, αποδίδεται στη μείωση της καταναλωτικής δαπάνης τόσο στο εσωτερικό περιβάλλον της ΖτΕ, όσο και στο εξωτερικό, στις χαμηλότερες τιμές της ενέργειας και στις δημοσιονομικές παρεμβάσεις των κυβερνήσεων αρκετών κρατών-μελών, με σκοπό την ενίσχυση της οικονομικής δραστηριότητας (π.χ. μείωση ΦΠΑ).

Όσον αφορά στο 2021, ο πληθωρισμός αναμένεται να κινηθεί ανοδικά, ως απόρροια της σταδιακής ομαλοποίησης της οικονομικής δραστηριότητας στη ΖτΕ. Επιπρόσθετα, πληθωριστική πίεση στον εναρμονισμένο δείκτη τιμών καταναλωτή αναμένεται να ασκηθεί λόγω της επίδρασης βάσης στις τιμές της ενέργειας και του σταδιακού τερματισμού έκτακτων μέτρων δημοσιονομικής στήριξης στα κράτη-μέλη, όπως η μείωση του ΦΠΑ στην Γερμανία. Σημειώνεται, ωστόσο, ότι η αυξητική επίδραση αυτών των παραγόντων δεν αναμένεται να έχει μόνιμα χαρακτηριστικά. Η Ευρωπαϊκή Κεντρική Τράπεζα (ECB staff macroeconomic projections for the euro area, March 2021) προβλέπει ότι ο πληθωρισμός θα αυξηθεί στο 1,5%, το 2021, προσεγγίζοντας το 2%, το τέταρτο τρίμηνο του έτους, ενώ θα υποχωρήσει στο 1,2%, το 2022 και θα αυξηθεί στο 1,4%, το 2023. Σημειώνεται ότι, σε σύγκριση με τις προβλέψεις του Δεκεμβρίου 2020, η Ευρωπαϊκή Κεντρική Τράπεζα έχει αναθεωρήσει ανοδικά κατά 0,5 της ποσοστιαίας μονάδας τις προβλέψεις της για τον πληθωρισμό, το 2021.

Σύμφωνα με τα στοιχεία του Χρηματιστηρίου του Σικάγου, οι συνολικές καθαρές τοποθετήσεις (αγορές μείον πωλήσεις), στην ισοτιμία του ευρώ με το δολάριο, διατηρήθηκαν θετικές, την εβδομάδα που έληξε στις 16 Μαρτίου. Οι θετικές θέσεις (υπέρ του ευρώ, ‟long”) μειώθηκαν κατά 11.988 συμβόλαια, με αποτέλεσμα οι συνολικές καθαρές θέσεις να διαμορφωθούν στα 89.976 συμβόλαια, από 101.964 συμβόλαια, την προηγούμενη εβδομάδα (Γράφημα 14). Σημειώνεται ότι πρόκειται για την πέμπτη εβδομαδιαία μείωση που καταγράφεται, από τις 2 Φεβρουαρίου.

Ευρώ (EUR/USD) ► Η ισοτιμία του ευρώ με το δολάριο, στις 26 Μαρτίου, στην Ευρώπη, διαμορφωνόταν περί τα 1,1794 δολάρια, με αποτέλεσμα το ευρώ να σημειώνει, από τις αρχές του έτους, απώλειες έναντι του δολαρίου (3,5%), ενώ διαπραγματευόταν υψηλότερα κατά 14%, συγκριτικά με το χαμηλό που είχε καταγράψει, στις 3 Ιανουαρίου 2017 (USD 1,0342).

Πτωτικά κινείται το δολάριο, έχοντας, ωστόσο, προσεγγίσει, στις 25 Μαρτίου, τα υψηλότερα επίπεδα των τεσσάρων τελευταίων μηνών έναντι του ευρώ (1,1762 δολάρια). Το περιβάλλον για το αμερικανικό νόμισμα διατηρείται θετικό, τροφοδοτούμενο από την αυξανόμενη αισιοδοξία για τις προοπτικές της οικονομίας των ΗΠΑ, καθώς ο εμβολιασμός του πληθυσμού έναντι του κορωνοϊού συνεχίζεται με ικανοποιητικό ρυθμό και το νέο δημοσιονομικό πακέτο ύψους 1,9 τρισ. δολαρίων, το οποίο αναμένεται να δώσει περαιτέρω ώθηση στην οικονομική δραστηριότητα. Όσον αφορά στα μακροοικονομικά στοιχεία των ΗΠΑ, οι νέες αιτήσεις για επιδόματα ανεργίας υποχώρησαν στις 684 χιλιάδες, για την εβδομάδα μέχρι τις 20 Μαρτίου, η οποία είναι η χαμηλότερη εβδομαδιαία μέτρηση από το ξέσπασμα της πανδημικής κρίσης, σηματοδοτώντας την περαιτέρω βελτίωση της αγοράς εργασίας. Αντίθετα, μείωση κατά 1%, σε μηνιαία βάση, καταγράφηκε στις καταναλωτικές δαπάνες των νοικοκυριών, τον Φεβρουάριο. Η συγκεκριμένη εξέλιξη, ωστόσο, δεν αναμένεται να έχει μόνιμα χαρακτηριστικά, καθώς οι συμμετέχοντες στις αγορές προβλέπουν αύξηση των καταναλωτικών δαπανών, τους επόμενους μήνες, λαμβάνοντας ώθηση και από τα κεφάλαια του νέου δημοσιονομικού πακέτου.

Ελβετικό Φράγκο (CHF) ► Το ευρώ καταγράφει κέρδη έναντι του φράγκου, κινούμενο στην περιοχή των 1,10754 φράγκων (26.3.2021). Από τις αρχές του έτους, το ευρώ σημειώνει κέρδη έναντι του φράγκου, της τάξης του 2,4%.

Βάσει των δημοσιευθέντων νομισματικών στοιχείων της Κεντρικής Τράπεζας της Ελβετίας (SNB), την προηγούμενη εβδομάδα, πιθανολογείται ότι δεν υπήρξε παρέμβασή της στην αγορά συναλλάγματος για αποτροπή ενίσχυσης του φράγκου. Το ποσό των μετρητών που οι εμπορικές τράπεζες της Ελβετίας είχαν καταθέσει στην SNB μειώθηκε στα 702,9 δισ. φράγκα, για την εβδομάδα που έληξε στις 19 Μαρτίου, από 702,8 δισ. φράγκα, για την εβδομάδα μέχρι και τις 12 Μαρτίου.

Η SNB, στην τελευταία συνεδρίαση, διατήρησε αμετάβλητο το βασικό επιτόκιο στο -0,75%, το χαμηλότερο παγκόσμια, ενώ ο επικεφαλής της τόνισε ότι η επεκτατική νομισματική πολιτική θα διατηρηθεί. Σημειώνεται ότι, το 2020, η SNB προέβη σε παρεμβάσεις στην αγορά συναλλάγματος ύψους 110 δισ. φράγκων (SNB, Annual Report 2020), προκειμένου να αποτρέψει την ανατίμηση του ελβετικού νομίσματος, το οποίο, από το ξέσπασμα της πανδημικής κρίσης, λειτούργησε ως ασφαλής τοποθέτηση. Οι παρεμβάσεις από την SNB αναμένεται να συνεχιστούν, όταν κρίνεται απαραίτητο, ενδεχομένως με μικρότερη ένταση, καθώς, εντός του Μαρτίου, το φράγκο διολίσθησε σε χαμηλά 20 μηνών έναντι του ευρώ.

Στερλίνα (GBP) ► Η στερλίνα, στις 26 Μαρτίου, εμφάνιζε θετική εικόνα, καταγράφοντας κέρδη τόσο έναντι του ευρώ (0,85511 GBP/EUR), όσο και έναντι του δολαρίου ΗΠΑ (1,3789 USD/GBP). Σημειώνεται ότι, από τις αρχές του έτους, η στερλίνα καταγράφει κέρδη κατά 4,3% έναντι του ευρώ και κατά 0,9% έναντι του δολαρίου.

Ενισχύεται η στερλίνα έναντι των δύο νομισμάτων, καθώς η άνοδος των λιανικών πωλήσεων κατά 2,1%, σε μηνιαία βάση, τον Φεβρουάριο, έδωσε ώθηση στο βρετανικό νόμισμα. Η ταχύτητα εμβολιασμού του πληθυσμού λειτουργεί υποστηρικτικά για τη στερλίνα, καθώς επιτρέπει τη σταδιακή άρση των αυστηρών περιοριστικών μέτρων που είχαν εισαχθεί, στις αρχές του έτους, στο Ηνωμένο Βασίλειο, δημιουργώντας αισιοδοξία για τις προοπτικές της οικονομίας. Η Κεντρική Τράπεζα της Αγγλίας (BoE) επισημαίνει ότι ο βαθμός στον οποίο τα νοικοκυριά θα καταναλώσουν τις αποταμιεύσεις που συσσώρευσαν, από το ξέσπασμα της πανδημικής κρίσης, θα είναι αυτός που θα καθορίσει την ταχύτητα ανάκαμψης της οικονομικής δραστηριότητας.

Η αξία του χαρτοφυλακίου κρατικών ομολόγων της ΕΚΤ (Γράφημα 15) που έχει προέλθει από την εφαρμογή του προγράμματος ποσοτικής χαλάρωσης (QE), για την εβδομάδα μέχρι τις 19 Μαρτίου, διαμορφώθηκε στα Ευρώ 2,380 τρισ. Η ΕΚΤ προέβη σε αγορές καλυμμένων ομολόγων, αξίας Ευρώ 95 εκατ., σε πωλήσεις Asset-Βacked Securities, αξίας Ευρώ 58 εκατ. και σε αγορές εταιρικών και ασφαλιστικών ομολογιακών τίτλων, αξίας Ευρώ 2,136 δισ. Επιπρόσθετα, η ΕΚΤ, την περασμένη εβδομάδα, πραγματοποίησε καθαρές αγορές, αξίας Ευρώ 21 δισ., στο πλαίσιο του νέου Έκτακτου Προγράμματος Αγοράς Στοιχείων Ενεργητικού, λόγω της πανδημίας (Pandemic Emergency Purchase Programme-PEPP), με τη συνολική αξία του εν λόγω χαρτοφυλακίου να διαμορφώνεται περί τα Ευρώ 914 δισ.

Στην ελληνική αγορά ομολόγων, το εύρος της απόδοσης του δεκαετούς κρατικού ομολόγου, λήξης 18 Ιουνίου 2031, με κουπόνι 0,75%, διαμορφωνόταν, στις 26 Μαρτίου, μεταξύ 0,82% και 0,87%. Η διαφορά απόδοσης μεταξύ του δεκαετούς ομολόγου της Ελλάδας και του δεκαετούς ομολόγου της Γερμανίας (spread) διαμορφώθηκε στις 120 μονάδες βάσης. Παράλληλα, η απόδοση του δεκαετούς ομολόγου της Γερμανίας, ως σημείο αναφοράς του κόστους δανεισμού της Ζώνης του Ευρώ (ΖτΕ), διαμορφώθηκε στο -0,35% (Γράφημα 16).

Ανοδικά κινείται η απόδοση του δεκαετούς ομολόγου των ΗΠΑ, στις 26 Μαρτίου, κινούμενη στο 1,68%, έχοντας, ωστόσο, υποχωρήσει από το 1,75%, στο οποίο είχε βρεθεί, νωρίτερα μέσα στον μήνα, η οποία ήταν η υψηλότερη απόδοση των τελευταίων 14 μηνών. Οι συμμετέχοντες στις αγορές δεν αποκλείουν περαιτέρω άνοδο των αποδόσεων των ομολόγων του αμερικανικού δημοσίου, εφόσον τα μακροοικονομικά μεγέθη αρχίσουν να επαληθεύουν τις προβλέψεις για σημαντική οικονομική μεγέθυνση της οικονομίας των ΗΠΑ, το τρέχον έτος. Υπενθυμίζεται ότι οι εκτιμήσεις για ταχεία οικονομική ανάκαμψη και άνοδο του πληθωρισμού, ως απόρροια και του νέου δημοσιονομικού πακέτου, έχουν οδηγήσει στη σημαντική αύξηση των ομολογιακών αποδόσεων στις ΗΠΑ, από τις αρχές του έτους, συμπαρασύροντας ανοδικά και τις ομολογιακές αποδόσεις των κρατών-μελών της ΖτΕ. Η εξέλιξη αυτή αυξάνει το κόστος δανεισμού των κρατών-μελών, με την επικεφαλής της Ευρωπαϊκής Κεντρικής Τράπεζας (ΕΚΤ) να έχει δεσμευτεί για επιτάχυνση του ρυθμού αγοράς κρατικών ομολόγων από την ΕΚΤ, στο πλαίσιο του PEPP, στην προσπάθεια αποκλιμάκωσης των αποδόσεών τους.

Το δεκαετές ομόλογο της Πορτογαλίας, στις 26 Μαρτίου, κατέγραφε απόδοση 0,17%, της Ισπανίας 0,28% και της Ιταλίας 0,62%. Η διαφορά απόδοσης του δεκαετούς πορτογαλικού ομολόγου σε σχέση με την αντίστοιχη του γερμανικού διατηρήθηκε στις 52 μ.β., ενώ του δεκαετούς ιταλικού ομολόγου διατηρήθηκε στις 96 μ.β.