Δείτε όλες τις τελευταίες Ειδήσεις από την Ελλάδα και τον Κόσμο, τη στιγμή που συμβαίνουν, στο reporter.gr

Σύμφωνα με το ενημερωτικό δελτίο που εγκρίθηκε με την από 22.05.2024 απόφαση του Διοικητικού Συμβουλίου της Επιτροπής Κεφαλαιαγοράς:

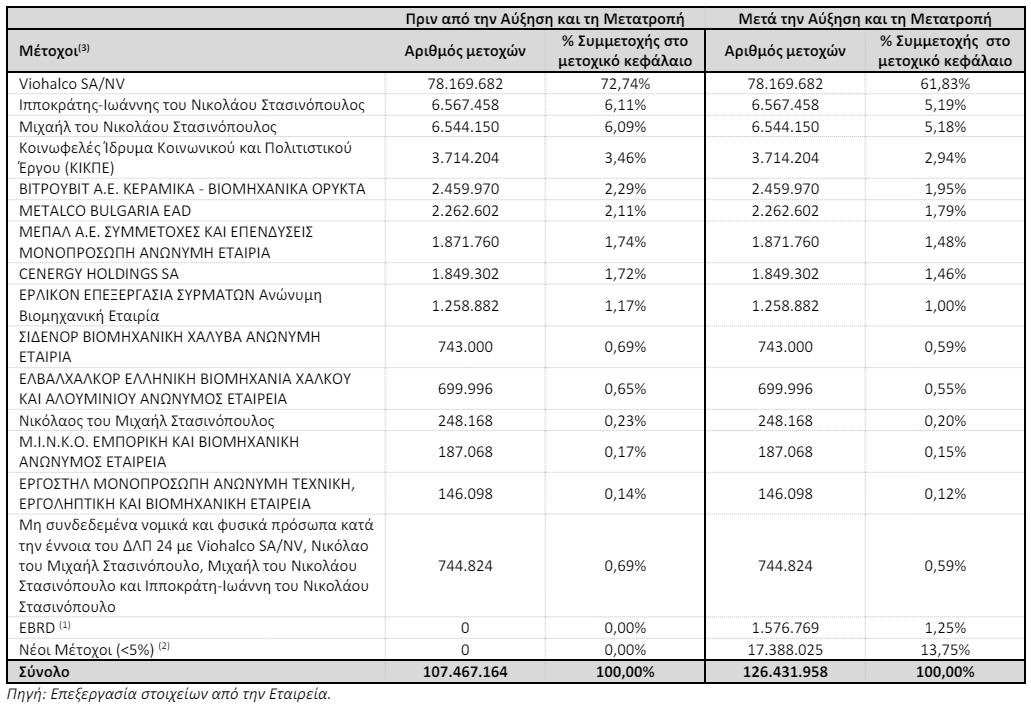

Η δημόσια εγγραφή αφορά 17.388.025 νέες μετοχές, ονομαστικής αξίας 2,50 ευρώ έκαστη, οι οποίες θα εκδοθούν στο πλαίσιο της αύξησης του μετοχικού κεφαλαίου της εταιρείας κατά ποσό έως 43.470.062,50 ευρώ.

Κατόπιν αίτησης, το X.A., κατά τη συνεδρίαση της 22.05.2024, διαπίστωσε την καταρχήν συνδρομή των προϋποθέσεων εισαγωγής στη Ρυθμιζόμενη Αγορά του Χ.Α. του συνόλου των κοινών μετοχών της εταιρείας, υπό την αίρεση της επίτευξης επαρκούς διασποράς των μετοχών, σύμφωνα με τα οριζόμενα στον κανονισμό του Χ.Α.

Η έναρξη διαπραγμάτευσης αυτών αναμένεται στις 5 Ιουνίου.

Το μετοχικό κεφάλαιο της εταιρείας, μετά το πέρας της ΑΜΚ και υπό την παραδοχή της πλήρους κάλυψης αυτής, θα ανέλθει σε 312.137.972,50 ευρώ, διαιρούμενο σε 124.855.189, κοινές, άυλες, ονομαστικές μετά ψήφου μετοχές, ονομαστικής αξίας 2,50 εκάστη ευρώ.

Εφόσον ικανοποιείται το κριτήριο διασποράς κατά τον κανονισμό, συνυπολογιζόμενου του ποσοστού του μετοχικού κεφαλαίου που προβλέπεται να αναλάβει η EBRD βάσει των όρων του ΜΟΔ (Μετατρέψιμο Ομολογιακό Δάνειο), το κατά τα ανωτέρω μετοχικό κεφάλαιο της εταιρείας θα αυξηθεί περαιτέρω κατά 3.941.922,50 ευρώ μέσω της έκδοσης των 1.576.769 εκ μετατροπής μετοχών βάσει του ανώτατου ορίου συμμετοχής και με την παραδοχή της πλήρους κάλυψης της αύξησης.

Σε περίπτωση που μετά τη λήξη της δημόσιας προσφοράς η διασπορά είναι μικρότερη του 15,59%, αλλά τουλάχιστον 15%, ο αριθμός των εκ μετατροπής μετοχών θα είναι μικρότερος από 1.576.769.

Μετά τη λήξη της δημόσιας προσφοράς θα πραγματοποιηθεί η κατανομή των μετοχών στους επενδυτές ως εξής:

(α) ποσοστό τουλάχιστον 20% των νέων μετοχών της δημόσιας προσφοράς (ήτοι τουλάχιστον 3.477.605 νέες μετοχές κατά την πλήρη κάλυψη της αύξησης) θα διατεθεί για την ικανοποίηση των εγγραφών των ιδιωτών επενδυτών, και

(β) ποσοστό έως και 80% των νέων μετοχών της δημόσιας προσφοράς (ήτοι, έως και 13.910.420 νέες μετοχές κατά την πλήρη κάλυψη της αύξησης) θα κατανεμηθεί μεταξύ των ειδικών επενδυτών και των ιδιωτών επενδυτών με βάση τη συνολική ζήτηση που θα εκδηλωθεί σε κάθε κατηγορία επενδυτών (ειδικών και ιδιωτών επενδυτών).

Σε περίπτωση κατά την οποία η συνολική ζήτηση εκ μέρους ιδιωτών επενδυτών υπολείπεται του ποσοστού 20% του συνόλου των προς διάθεση μετοχών, οι αιτήσεις εγγραφής των ιδιωτών επενδυτών θα ικανοποιηθούν πλήρως, έως του ύψους για το οποίο εκδηλώθηκε πράγματι ζήτηση, οι δε μετοχές, που αντιστοιχούν στην υστέρηση έναντι του συνολικού ποσοστού 80% του συνόλου των προς διάθεση μετοχών, θα μεταφερθούν στην κατηγορία των ειδικών επενδυτών προς διάθεση.

Μετά τον προσδιορισμό του συνολικού αριθμού των νέων μετοχών που διατίθενται μέσω δημόσιας προσφοράς που θα κατανεμηθούν στους ιδιώτες επενδυτές, σε περίπτωση υπερβάλλουσας ζήτησης, θα πραγματοποιηθεί κατανομή ανά ιδιώτη επενδυτή αναλογικά (pro-rata) με βάση το ύψος της ζήτησης.

Ως ανώτατη τιμή διάθεσης ορίστηκε, σε συνεργασία με τους συντονιστές κύριους αναδόχους, το ποσό των 2,82 ευρώ για έκαστη των νέων μετοχών με την από 17.05.2024 απόφαση του Δ.Σ. της εταιρείας.

Τα συνολικά καθαρά έσοδα της έκδοσης, με βάση την ανώτατη τιμή διάθεσης 2,82 ευρώ για έκαστη εκ των νέων μετοχών, ανέρχονται, υπό την παραδοχή της πλήρους κάλυψης αυτής, σε περίπου 43.506 χιλ. ευρώ (μετά την αφαίρεση των εκτιμώμενων δαπανών της έκδοσης ύψους περίπου 5.528 χιλ. ευρώ, συμπεριλαμβανομένου του Φ.Π.Α.), θα διατεθούν εντός 48 μηνών από την ημερομηνία πιστοποίησης της αύξησης, για τη χρηματοδότηση του επενδυτικού προγράμματος της εταιρείας, το οποίο περιλαμβάνει

(i) την ανάπτυξη υφιστάμενων ακινήτων της εταιρείας ή/και της συμμετοχής, καθώς και

(ii) την άμεση ή έμμεση (μέσω συμμετοχής σε έτερες εταιρείες ή/και εξαγοράς έτερων εταιρειών) απόκτηση ή/και ανάπτυξη (ενδεικτικά, ανέγερση, ή ανακαίνιση, ενεργειακή αναβάθμιση, επέκταση, ανακατασκευή, αλλαγή χρήσης) νέων ακινήτων.

Δείτε αναλυτικά εδώ το ενημερωτικό δελτίο της Noval