Δείτε όλες τις τελευταίες Ειδήσεις από την Ελλάδα και τον Κόσμο, τη στιγμή που συμβαίνουν, στο reporter.gr

Την ίδια ώρα, ο δείκτης μη εξυπηρετούμενων ανοιγμάτων (NPEs) μειώθηκε κατά 15,2% και περιορίστηκε μόλις στο 14% στα τέλη του προηγούμενου έτους έναντι 29,2% στα τέλη του 2019. Σε απόλυτους αριθμούς, τα NPEs συρρικνώθηκαν κατά 7,3 δισ. ευρώ και ανήλθαν σε 5,7 δισ. ευρώ.

Η κάλυψη των NPEs από τις σωρευτικές προβλέψεις, ενισχύθηκε κατά 660 μονάδες βάσης σε ετήσια βάση, και ανήλθε σε 61,9% στο τέλος του 2020 και περιλαμβάνει 400 εκ. ευρώ πρόσθετο απόθεμα προβλέψεων εν αναμονή της επίπτωσης της πανδημίας. Σημαντική βελτίωση κατά 30 ποσοστιαίες μονάδες εμφάνισε και ο δείκτης των NPEs ως ποσοστό των προβλέψεων και των κεφαλαίων κοινών μετοχών CET1 (σε 63% από 92% το 2019).

Όσον αφορά τη διαχείριση των NPEs για το 2021, η διοίκηση της τράπεζας προγραμματίζει νέα τιτλοποίηση, συνολικού ύψους περίπου 3,3 δισ. ευρώ, με την κωδική ονομασία «Mexico». Pro-forma για τη συναλλαγή αυτή, ο δείκτης NPEs διαμορφώνεται από 14,0% σε 6,7%.

Ωστόσο, λαμβάνοντας υπόψη τις επιπτώσεις της πανδημίας Covid-19, ο δείκτης των NPEs αναμένεται να καθοριστεί σε περίπου 9,0% στο τέλος του 2021, ο ο οποίος -σε κάθε περίπτωση- είναι ο χαμηλότερος στο ελληνικό τραπεζικό σύστημα.

Η ανάλυση των οικονομικών μεγεθών

– Ιδιαίτερα θετικά ήταν τα οργανικά κέρδη προ προβλέψεων του 2020, τα οποία ανήλθαν σε 865 εκατ. ευρώ, 4,2% υψηλότερα έναντι του 2019. Τα συνολικά κέρδη προ προβλέψεων, μάλιστα, ενισχύθηκαν κατά 39,2% σε 1,312 δισ. ευρώ. Ειδικότερα:

Επίσης:

– Τα καθαρά κέρδη διαμορφώθηκαν σε 544 εκατ. το 2020, από 257 εκατ. τo 2019. Το συνολικό αποτέλεσμα της Eurobank Holdings ήταν αρνητικό σε 1,213 δισ. και περιλαμβάνει τη ζημιά από τις συναλλαγές Cairo & FPS ποσού 1,334 δισ., την απομείωση της υπεραξίας της Grivalia ύψους 160 εκατ., τη διαγραφή αναβαλλόμενης φορολογικής απαίτησης (DTA) ποσού 160 εκατ. και το κόστος από το πρόγραμμα εθελουσίας εξόδου προσωπικού 97εκατ.

– Οι δραστηριότητες στο εξωτερικό παρέμειναν κερδοφόρες με τα καθαρά κέρδη να διαμορφώνονται σε 128 εκατ. το 2020, έναντι 168 εκατ. το 2019. Τα οργανικά κέρδη προ προβλέψεων υποχώρησαν κατά 10,9% σε 241 εκατ. λόγω μείωσης των οργανικών εσόδων κατά 4,3% σε 467 εκατ. και αύξησης των λειτουργικών δαπανών κατά 3,9% μετά την εξαγορά της Piraeus Bank στη Βουλγαρία. Αναφορικά με την ποιότητα του χαρτοφυλακίου, ο δείκτης των NPEs βελτιώθηκε σε 6,7% το 2020, από 8,0% το 2019 ενώ η κάλυψη αυτών από προβλέψεις αυξήθηκε σε 47,4%, από 43,2% το 2019.

– Το διαφοροποιημένο επιχειρηματικό μοντέλο της Eurobank περιλαμβάνει, πέραν των τραπεζικών δραστηριοτήτων στην Ελλάδα, δύο συστημικές τράπεζες στο εξωτερικό (Βουλγαρία & Κύπρος) καθώς και το επενδυτικό χαρτοφυλάκιο ακινήτων, με συνολική απόδοση επί των ενσώματων ιδίων κεφαλαίων κοντά στο 10% το 2020.

– Οι δείκτες CET1 και συνολικής κεφαλαιακής επάρκειας (CAD) διαμορφώθηκαν σε 13,9% και 16,3% στο τέλος του 2020, έναντι ελαχίστων εποπτικών ορίων (TSCR) για το 2021 6,2% και 11,0% αντιστοίχως. Ο δείκτης CET1 με την πλήρη εφαρμογή της Βασιλείας ΙΙΙ διαμορφώθηκε σε 12,0% το 2020.

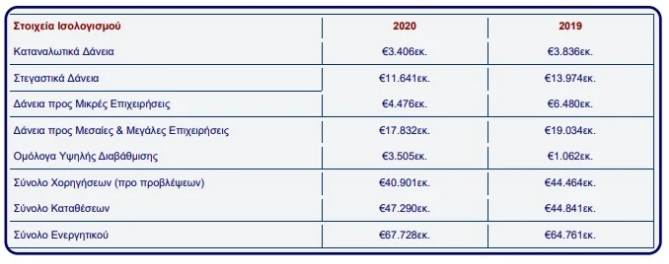

– Οι νέες εκταμιεύσεις επιχειρηματικών δανείων στην Ελλάδα ανήλθαν σε 6,4 δισ. το 2020. Οι συνολικές ενήμερες χορηγήσεις του Ομίλου σημείωσαν οργανική αύξηση κατά 2,1 δισ. ευρώ το 2020. Τα συνολικά υπόλοιπα χορηγήσεων (προ προβλέψεων) διαμορφώθηκαν σε 40,9 δισ. ευρώ, περιλαμβανομένων των ομολόγων υψηλής διαβάθμισης των τιτλοποιήσεων Cairo & Pillar ύψους 3,5 δισ. ευρώ. Τα καταναλωτικά δάνεια αποτελούσαν το 8,3% των συνολικών χορηγήσεων, τα στεγαστικά το 28,5%, τα δάνεια προς μικρές επιχειρήσεις το 10,9% και οι χορηγήσεις προς μεγάλες και μεσαίες επιχειρήσεις το 52,3%.

– Οι καταθέσεις πελατών ενισχύθηκαν κατά 2,4 δισ. ευρώ το 2020. Οι καταθέσεις ταμιευτηρίου και όψεως ανήλθαν σε 31,7 δισ. ευρώ και οι προθεσμιακές και λοιπές σε 15,6 δισ. ευρώ. Ο δείκτης χορηγήσεων προς καταθέσεις βελτιώθηκε περαιτέρω σε 79,1%, από 83,2% το 2019. Ο δείκτης κάλυψης ρευστότητας βελτιώθηκε και αυτός σε 124% το δ΄ τρίμηνο, από 107% το β΄ τρίμηνο 2020.

– Η χρηματοδότηση από το ευρωσύστημα ανήλθε σε 8,0 δισ. ευρώ μέσω του προγράμματος ρευστότητας TLTRO III. Οι συμφωνίες της διατραπεζικής (repos) μειώθηκαν κατά 3,6 δισ. ευρώ σε ετήσια βάση και διαμορφώθηκαν σε 0,7 δισ. ευρώ στο τέλος της χρονιάς.

To σχόλιο του διευθύνοντος συμβούλου, Φωκίωνος Καραβία

Το 2020 η Τράπεζα απέδειξε την ανθεκτικότητά της παρά τις πρωτοφανείς προκλήσεις. Τα οργανικά κέρδη προ προβλέψεων έφτασαν τα €865εκ., ξεπερνώντας τις εκτιμήσεις. Στην επίδοση αυτή συνέβαλε το επιχειρηματικό μας μοντέλο, που περιλαμβάνει επίσης δύο συστημικές τράπεζες στη Νοτιοανατολική Ευρώπη και ένα χαρτοφυλάκιο επενδύσεων σε ακίνητα υψηλής απόδοσης. Η κερδοφορία μας, σε συνδυασμό με ενέργειες οργανικής ενίσχυσης των κεφαλαίων, μάς επιτρέπουν την ολοκλήρωση του σχεδιασμού μας, διατηρώντας ταυτόχρονα ισχυρή κεφαλαιακή βάση.

Στηρίξαμε την οικονομία στη διάρκεια μιας χρονιάς που σημαδεύτηκε από τις έντονες διαταραχές στην οικονομική δραστηριότητα. Ανταποκριθήκαμε στην αυξημένη ζήτηση για παροχή ρευστότητας συμμετέχοντας σε όλα τα κρατικά προγράμματα στήριξης για επιχειρήσεις και νοικοκυριά και αυξάνοντας το χαρτοφυλάκιο ενήμερων χορηγήσεών μας. Οι εκταμιεύσεις δανείων σε επιχειρήσεις στην Ελλάδα έφτασαν σε €6,4δισ. το 2020, η μεγαλύτερη πιστωτική επέκταση των τελευταίων 10 ετών. Στις άλλες χώρες όπου δραστηριοποιούμαστε, το πλήγμα στην οικονομία ήταν πιο ήπιο και αναμένουμε ισχυρή ανάκαμψη σε ολόκληρη την περιοχή.

Για όλα τα παραπάνω θα ήθελα να ευχαριστήσω όλο το προσωπικό μας για την εξαιρετική επίδοσή του κάτω από ακραίες συνθήκες.

Μετά την πανδημία, προτεραιότητα θα είναι η ανάπτυξη, η οποία αποτελεί και κεντρικό στόχο της Eurobank. Καθώς είναι κρίσιμο αυτή να επιτυγχάνεται με βιώσιμο τρόπο, επιταχύνουμε την εισαγωγή της δέσμης κριτηρίων ESG σε όλες τις δραστηριότητες και τις διαδικασίες μας.

Η Eurobank, διατηρώντας το προβάδισμα στην ελληνική τραπεζική αγορά, βρίσκεται σε εξαιρετική θέση να αξιοποιήσει τον ανοδικό κύκλο της οικονομίας και να προσφέρει αξία στο προσωπικό, τους πελάτες και μετόχους της.»

Αναλυτικά η ανακοίνωση της Eurobank στο συνημμένο αρχείο